債務整理とは?

債務整理とは、一言でいうと「債務の返済のお悩みの解決法」です。

債務とは、キャッシングやクレジット、ローン、借金のことをさします。

これらの債務の返済のお悩みを解決する方法全般のことを、債務整理といいます。

当事務所は債務整理を中心業務としており、日々たくさんのローンやクレジットのお悩みのご相談をいただいています。

このホームページの内容については、すべて司法書士の松谷が書いております。

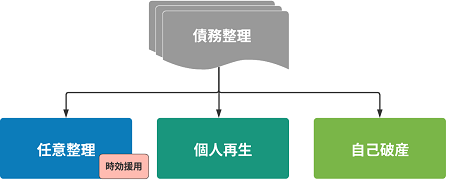

債務整理の方法はひとつではなく、いろいろな方法を状況に合わせて使い分けます。

具体的には「任意整理」「自己破産」「個人再生」「消滅時効援用」などの方法があります。

このページは、

「債務整理ってどんなもの?」

「どんなメリットやデメリットがあるの?」

「自分にぴったりなのはどんな手続き?」

などのご質問にお答えするために、司法書士が作成いたしました。

このページをお読みいただければ、債務整理というのはどのような手続きで、それぞれどのようなメリットやデメリットがあるのか、どのような方に適した手続きであるのかなど、おわかりいただけるとおもいます。

それでは、まいります!

債務整理手続きごとの概要とメリット・デメリット

まずは、債務整理というのはどのような手続きか(概要)、それぞれどのようなメリットやデメリットがあるのかについてご説明してまいりたいと思います。

債務整理の方法には、主に「任意整理」「自己破産」「個人再生」の3種類があります。

それぞれの手続きの概要とメリット・デメリットがわかれば、ご自身にとってどの手続がベストとなりそうか、わかりやすくなると思います。

ここから、任意整理、自己破産、個人再生の順に概要とメリット・デメリットをご説明し、そのあとに、各手続きの特徴を整理した一覧表も掲載していますので、手続き選択の参考にしてみてください。

返済額を下げたい⇒「任意整理」

まずは、任意整理という手続きです。

任意整理とは、司法書士が債権者と代理交渉し、将来利息のカットや長期分割払いにして毎月の支払額を下げるなどの和解(債権者との合意)をして、余裕を持って支払いが可能となる状況を目指すという手続きです。

もっとも定番の和解の内容は、「和解後の将来利息をゼロにして、3~5年程度の分割で支払いをする」というものになります。

相手方となる債権者の承諾が得られなければ和解はできません。借り入れを開始してから任意整理をするまでの期間が短い(1年未満)場合などには、将来利息のカットや長期分割払いには応じてもらえない場合もあります。

「毎月の返済がもう少し楽になれば、返していくことができるのに・・」という方に適した債務整理手続きです。

任意整理のメリットとデメリット

任意整理手続きには、メリットとデメリットの両方があります。比較的デメリットが少ないのが、任意整理の特徴です。

- 将来利息をカットしたうえで、3年から5年程度の長期分割払いとすることにより、毎月の返済額が下がることが多い。

- 家計収入や支出、資産についての資料を揃える必要がなく、裁判所が関わる手続きよりも依頼者のご負担が軽い。

- 一部の会社を除外して手続きすることができる。

- ギャンブルや浪費といった借り入れ原因でもほとんど関係なく和解ができる。

- 債務の元金がカットしてもらえることはほとんどない。

- 一部、将来利息のカットが難しい会社(個人事業など小規模の金融会社や一部債権回収業者など)が存在する。

- 取引期間が短すぎる場合など、利息のカットができなかったり、和解自体できないことがある。

- 信用情報機関に情報登録され、借入が今後約5年間できなくなる(いわゆる「ブラックリスト」)。

任意整理の手続きの流れ

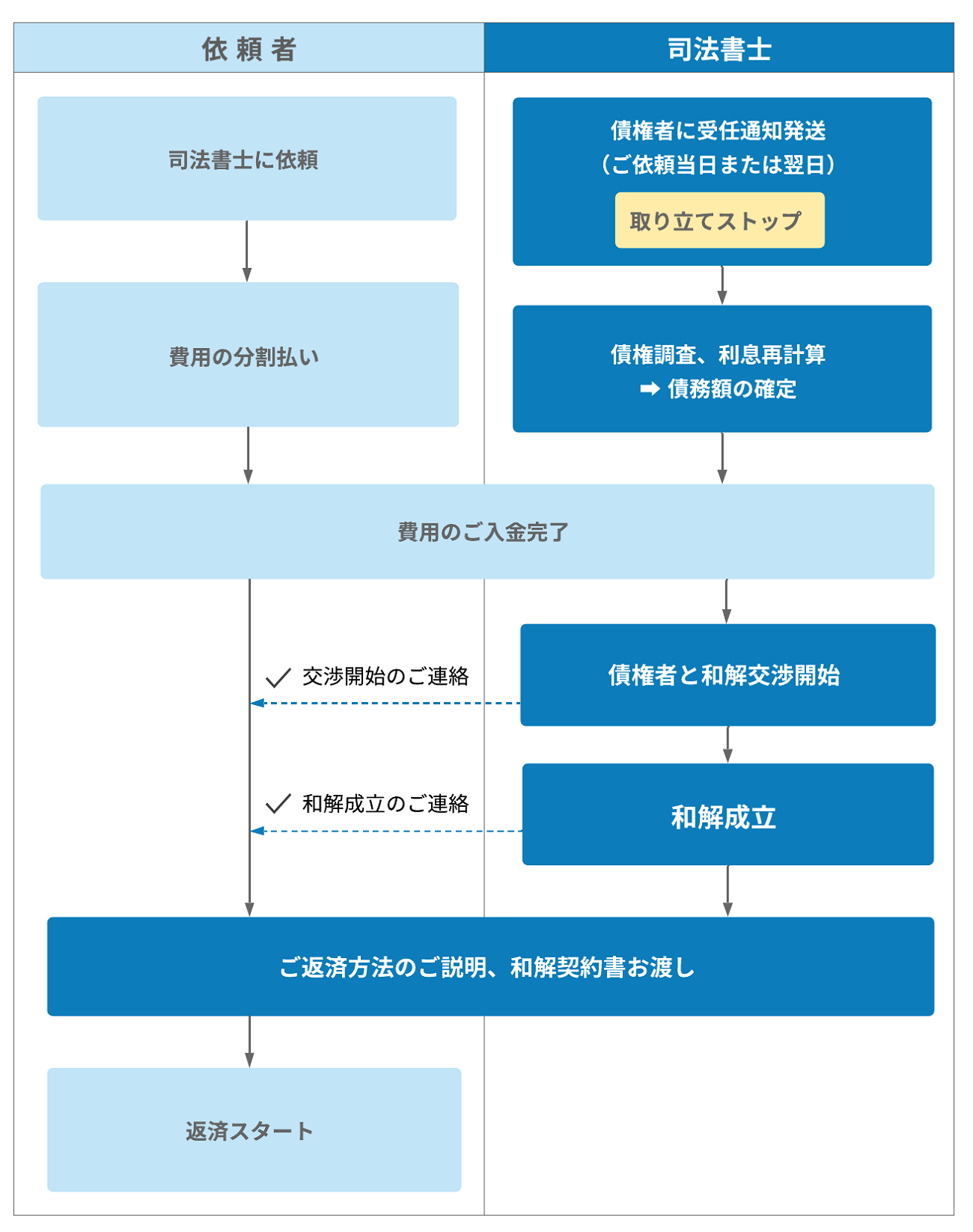

任意整理の手続きのご依頼から和解(債権者と支払いの月額や返済期間等について合意することを「和解」といいます)、お支払い開始までの流れは、こちらの図のようになります。

手続きの流れや手続き費用など、さらに詳しい任意整理の情報については、こちらのページをご覧ください。 任意整理とは

全く返済が不可能⇒「自己破産」

次に、自己破産という手続きについてご説明いたします。自己破産は、裁判所に申し立てをして、債務の全額免除を認めてもらう手続きです。

裁判所で「免責決定」が出されれば、税金や養育費などの「非免責債権」を除くすべての債務が免除されることになります。「免責不許可事由」がある場合(たとえば借り入れの原因がギャンブルや浪費である場合など)以外であれば、免責が認められます。

債務が大きく返済の目処がたたない場合や、生活保護受給中の場合など、生活で精一杯の収入である場合などに適した債務整理手続きです。

自己破産のメリットとデメリット

自己破産手続きには、メリットとデメリットの両方があります。メリットは非常に大きいですが、厳格な裁判手続きであるため、デメリットも存在します。

- 債務減免効果が、ほかの債務整理手続きよりも大きい。免責決定を得られれば、税金などの非免責債権以外のすべての債務を免除してもらえる。

- 無職の方や生活保護受給中の方など、全く返済が不可能な方でも選択できる。

- 債権者の強制執行(給料差し押さえ等)を止めることができる。

- すべての財産を手放す必要はない。20万円以下の預貯金や年式の古い自動車などは残せる。

- 一部の会社を除外して手続きすることはできない(債権者平等の原則)。

- 同一家計の収支については全体を裁判所に報告する必要があるため、家族に内緒で手続きすることは難しい。

- 借入が今後約5~10年間できなくなる(いわゆる「ブラックリスト」)。

- 住所氏名が、「官報」という国が発行する機関紙に掲載される。

- 免責決定を受けるまで、警備員や保険外務員など一部就けない職業がある。

自己破産の手続きの流れ

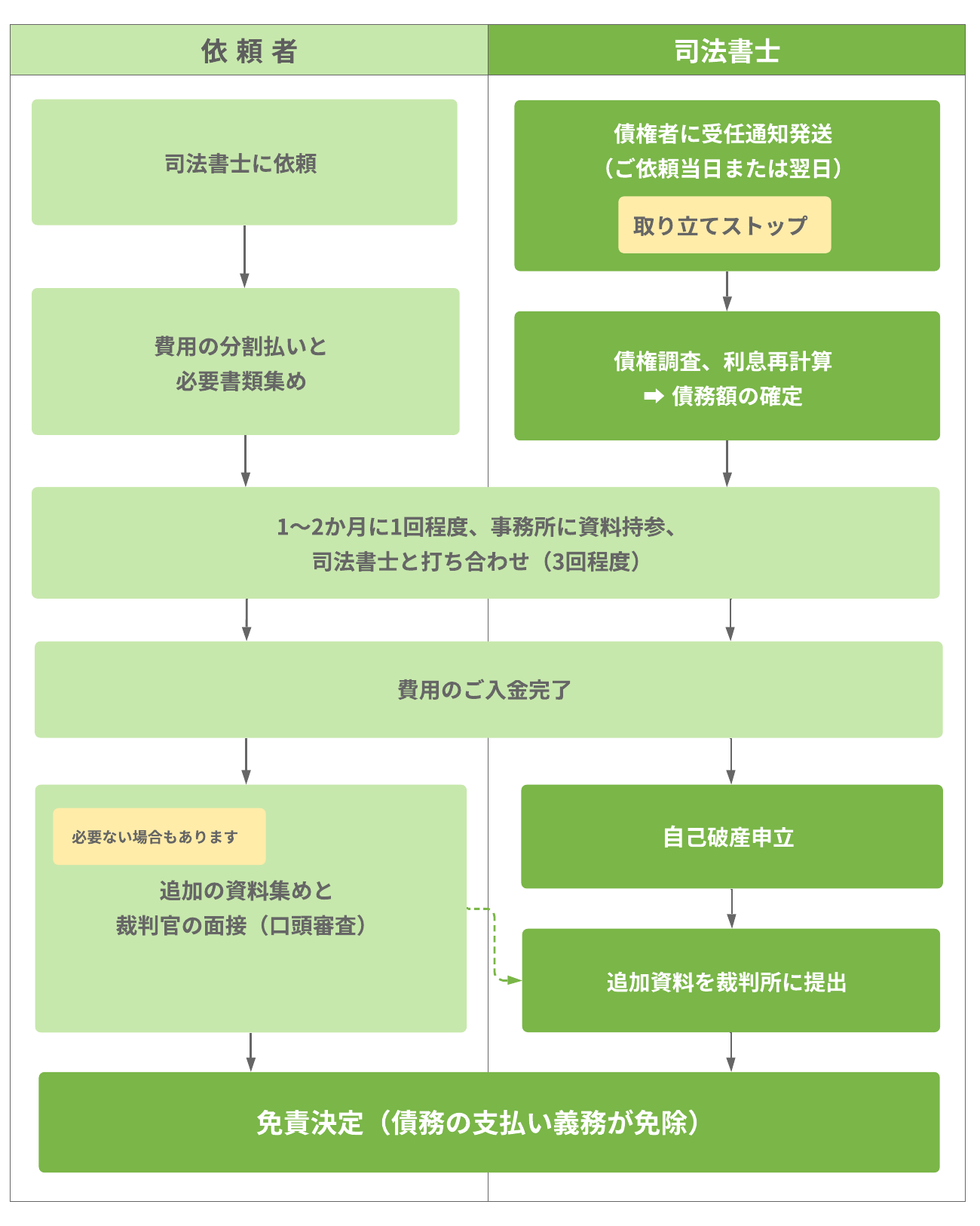

自己破産の手続きのご依頼から免責決定(裁判所で債務の免除が認められることを、「免責」といいます)までの流れは、こちらの図のようになります。

自己破産の手続きの流れや手続き費用など、さらに詳しい情報については、こちらのページをご覧ください。自己破産とは

住宅を守り債務整理したい⇒「個人再生」

個人再生とは、裁判所に申し立てをして、債務の大幅な減額(多くのケースでは債務の80%の免除)を認めてもらい、その債務を3年から5年の分割で支払うという手続きです。

個人再生は、自己破産と同様に、裁判所の関与する大掛かりな手続きですが、自己破産とは違う点もいくつかあります。

たとえば、持ち家がある場合、自己破産では住宅を手放す必要がありますが、個人再生の場合には、一定の要件を満たすと、住宅を残すことができます。

また、免責不許可事由(お借り入れ原因がギャンブルや浪費である場合など)があると、自己破産をしても免責が認められるかどうかわかりませんが、個人再生の場合には免責不許可事由は定められておらず、お借り入れ原因がギャンブルや浪費であっても、問題となることはほとんどありません。

個人再生のメリットとデメリット

個人再生手続きには、メリットとデメリットの両方があります。メリットは非常に大きいですが、厳格な手続きであるため、デメリットも存在します。

- 債務減免効果が、任意整理よりも大きい。再生計画認可決定を得られれば、最大で債務の9割を免除してもらえる(最も多いのは8割程度の免除)。

- いくつかの条件をクリアすると、住宅を手放さずに手続きすることができる(再生計画の住宅ローン特別条項が認められる場合)。

- 借り入れ原因がギャンブルや浪費の場合のような、自己破産が難しい場合にも認められる。

- 債権者の強制執行(給料差し押さえ等)を止めることができる。

- 一部の会社を除外して手続きすることはできない(債権者平等の原則)。

- 同一家計の収支については全体を裁判所に報告する必要があるため、家族に内緒で手続きすることは難しい。

- 借入が今後約5~10年間できなくなる(いわゆる「ブラックリスト」)。

- 住所氏名が、「官報」という国が発行する機関紙に掲載される。

個人再生の手続きの流れ

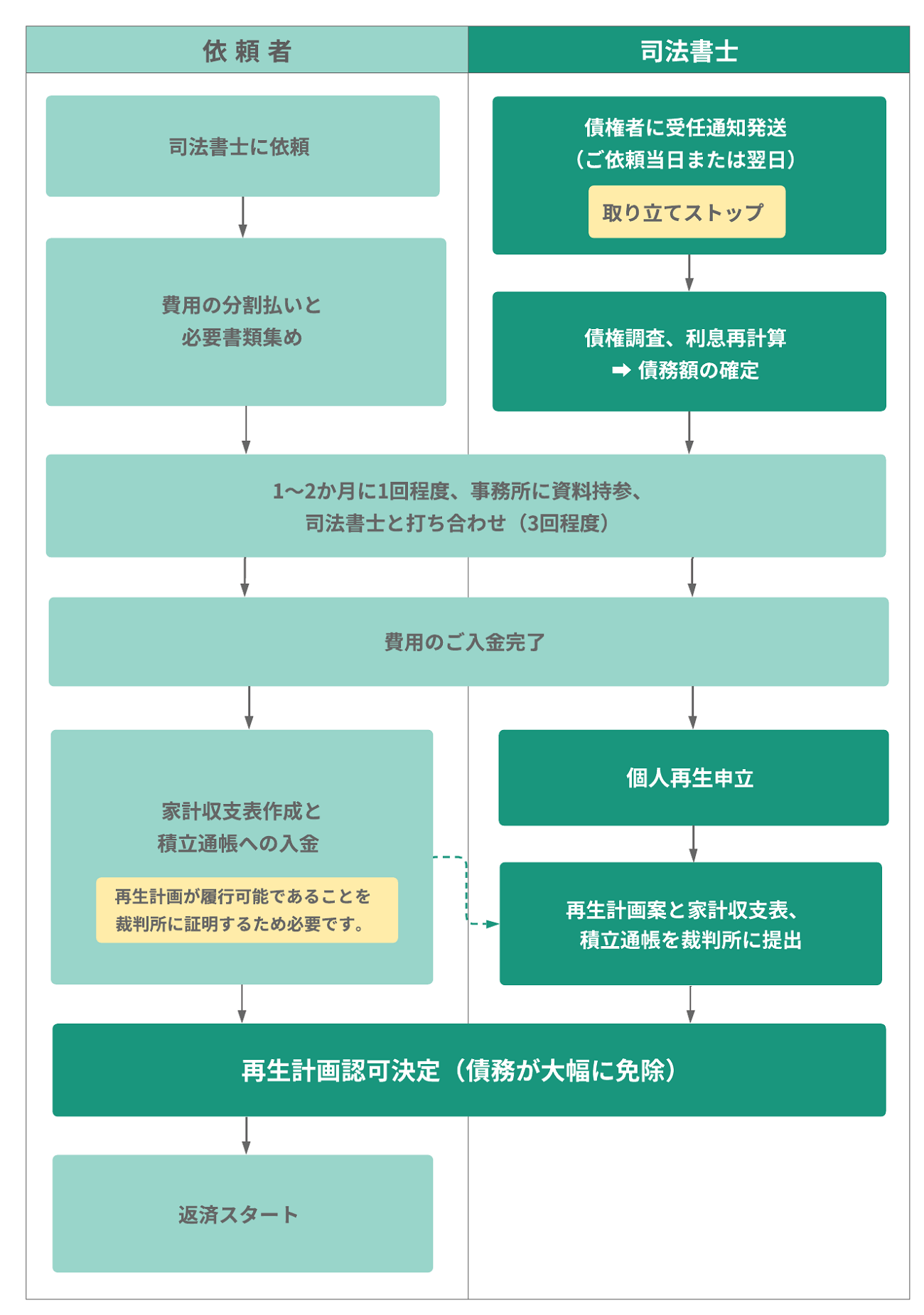

個人再生の手続きのご依頼から再生計画の認可(裁判所で再生が認められることを、再生計画の「認可」といいます)、お支払い開始までの流れは、こちらの図のようになります。

個人再生の手続きの流れや手続き費用など、さらに詳しい情報については、こちらのページをご覧ください。個人再生とは

各債務整理手続きの特長を一覧表で比較

上記で説明いたしました3つの債務整理の手続きの特徴を一覧表にまとめると、こちらのようになります。これらの詳しい内容については、(※1)~(※4)のリンク先のページで解説しておりますので、そちらのページもご覧ください。

| 自己破産 | 個人再生 | 任意整理 | |

|---|---|---|---|

| 債務の減免効果 | (※1) |

(※2) |

▲ (将来利息のみ免除) |

| 一部の債権者のみ 選んで手続き |

|||

| 家族に内緒で 手続き |

▲ (※3) |

▲ (※3) |

|

| 持ち家を残して 手続き |

(※4) |

(住宅ローンを除外) |

(※1)「非免責債権」についてはこちら

(※2)「個人再生でどのぐらい債務が減るのか」についてはこちら

デメリットについてもう少し詳しく

債務整理をするとそのあとどうなるのか、日常生活への影響はやはり気になると思います。3つの債務整理手続きの「デメリット」について、もう少し詳しくご説明いたします。

信用情報(ブラックリスト)への登録

自己破産、個人再生、任意整理の全ての手続きにおいて、信用情報機関(JICC、CIC、KSC)に事故情報が登録され、一定期間カードが作れなかったり借入が制限されるというデメリットがあります。

信用情報に事故情報が登録される期間は、どの手続きを行ったのかによって異なります。

| 自己破産 | 個人再生 | 任意整理 | |

|---|---|---|---|

| 借入ができなくなる期間 | 約5年~10年 | 約5年~10年 | 約5年 |

たまに、ご家族の信用情報の影響を心配されている方がおられますが、あくまでも債務整理を行ったご本人の情報のみの登録であり、ご家族の情報が登録されることはありません。

信用情報機関にどのような情報が登録され、何年残いっていつ消えるのかなど、信用情報登録の詳しい内容については、下記のページで詳しく説明しています。

「官報公告」とは

自己破産、個人再生の手続きにおいては、必ず「官報公告」というものがなされ、「官報」に住所、氏名、事件番号などが掲載されます。

任意整理の場合には、官報公告はされません。

| 自己破産 | 個人再生 | 任意整理 | |

|---|---|---|---|

| 官報公告 | あり | あり | なし |

官報とは、国の広報誌です(官報とは→http://kanpou.npb.go.jp/)。官報で一般に知らせることを、官報公告といいます。

官報公告には、申立人の住所と氏名が掲載されますので、この情報を基に、ヤミ金業者などからダイレクトメールが届くことがあります。

しかし、官報を一般の方が見るということはほとんどないでしょう。

官報公告はどのタイミングでされるか?

自己破産、個人再生の申立をした後、官報公告がされるタイミングは、下記のとおりです。

自己破産・・・開始決定の約2週間後と、免責決定の約2週間後(2回)

個人再生・・・開始決定の約2週間後と書面決議決定の約2週間後、認可決定の約2週間後(3回)

一部職業の制限

自己破産をすると、破産開始決定から免責決定を受けるまでの間は、保険の外交員、警備会社の警備員など一部就けない職業があります。個人再生、任意整理についてはこのような職業の制限はありません。

| 自己破産 | 個人再生 | 任意整理 | |

|---|---|---|---|

| 職業の制限 | あり | なし | なし |

「生命保険募集人」は、破産をすると、保険法の規定により、その登録を取り消されたり業務停止となる可能性があります。

ほかにも、警備業法では、破産者は警備業を営んではならないと規定されていますので、警備会社で働くことはできないことになります。

また、自己破産した株式会社、有限会社の取締役・監査役は、いったん退任をしなければいけません。

これは、「委任者又は受任者が破産手続開始の決定を受けたこと」が委任の終了事由となっているためです(民法653条)。

会社の役員は、会社から委任されて役員になっていますから、役員が破産開始決定を受けると、退任する必要があるのです。

ただし、平成18年5月の会社法改正により、取締役の欠格事由から破産者が除外されましたので、破産していったん退任した取締役・監査役を、即時にふたたび選任することは可能となりました。

保証人への影響

債務整理にかかる借入について、保証人がある場合、保証人に影響があります。

自己破産や個人再生、任意整理いずれの手続きの場合にも、多かれ少なかれ影響があります。

| 自己破産 | 個人再生 | 任意整理 | |

|---|---|---|---|

| 保証人への影響 | あり | あり | 少しあり |

自己破産、個人再生の申立をすると、保証人に対して債権者から請求が行きます。申立人の債務が免責になっても、保証人の債務は残るためです。

ただもちろん、主債務者と保証人が二重に支払いをしなければいけないということではなく主債務者が再生計画にもとづいて支払いを継続すれば、保証人の債務もその分減っていきます。

任意整理の場合も、保証人に請求が行きます。しかし、任意整理手続きの場合には、保証人も共に任意整理を行い、主債務者が和解に基づいてきちんと支払いを行えば、保証人が支払いの義務を負うことはありません。

ただし、保証人も主債務者といっしょに任意整理手続きをすることになれば、保証人の信用情報に事故情報が登録されてしまうという可能性がありますので、自己破産や個人再生の場合ほどではないにせよ、任意整理の場合にも保証人に影響があります。

ただ、任意整理の場合には、破産や再生の場合とは違い、一部の債権者のみについて手続きをすることも可能ですので、保証人のある債務は除いて手続きすることも可能です。

なお、いずれの場合も、保証人に対する請求は通常、「一括請求」になりますが、学生支援機構の奨学金については、奨学生が自己破産等をした場合にも保証人に一括請求はしないようで、保証人からの分割払いに変更する手続きとなるようです。

こんなデメリットはありません

債務整理の主なデメリットは、上記のようなものです。

よく、「自己破産すると会社をクビになる」というような話もありますが、このようなことは原則としてありません(例外的に、会社から多額の借入をしていた場合には、会社に経済的損害を与えたことにより解雇されるという可能性はゼロではありません)。

これは、公務員であっても同様で、公務員が自己破産をしたからといって、懲戒解雇となることは、原則としてありません。

よく、「自己破産をすると戸籍に載る」とか「年金の受給権がなくなる」とかいう話がありますが、これはデマです。そのようなデメリットはありません。

また、本籍地の市町村の「破産者名簿」には、自己破産の事実が載ることがあります。

これは、破産者でないことを証明するための「身分証明書」というものを発行するための名簿ですが、現在は、ほとんどの破産者が、破産者名簿には載りません(平成16年11月30日民三113号最高裁民事局長通達)。

債務整理についてよくある質問

債務整理に関してみなさんからよくご質問される点や、みなさんがよく心配される点について、ご説明してまいります。

債務整理と任意整理はどう違いますか?

任意整理と債務整理は区別されずに使われることもありますが、厳密には、いくつかある債務整理の方法のひとつが任意整理であるということになります。

自己破産や個人再生のような法的整理と異なり、債権者と任意に合意することで債務の返済の負担を軽減するのが任意整理です。

生活保護を受けていますが、どのような債務整理をするべきでしょうか?

生活保護費は生活費として給付されており、借金の返済に使うことは許されませんので、任意整理や個人再生のような、返済を伴う債務整理手続きは選択できません。

したがって、生活保護を受けておられる方には、自己破産が最適な債務整理手続きということになります。

なお、生活保護を受けておられる方は、法テラスの費用立替制度を利用され、償還免除の手続きをすることで、費用のご負担なく自己破産の手続きをすることができます。

同居家族に内緒で手続きしたい場合、どの手続きを選択すべきでしょうか?

任意整理の手続きであれば、ご家族に内緒で進めていくことも可能です。

これに対して、自己破産や個人再生の場合には、いずれも裁判所に同一家計の家族全員の家計収支を報告する必要があり、また、家計収支の裏付け資料として、家族の給与明細や通帳、保険証券なども提出する必要があるため、同居家族に内緒ですすめることは難しいです。

債務整理から除外したクレジットカードは、使い続けられますか?

自己破産や個人再生の場合にはすべての債権者を対象とする必要がありますが、任意整理の場合には、一部のカードを手続きから除外することができます。

しかし、この任意整理から除外したカードについても、任意整理による信用情報機関の事故情報が、除外したカード会社にカード更新のときなどにチェックされますので、後日、使えなくなる可能性が高いです。

私が債務整理をすると、妻の持っている家族カードに影響がありますか?

家族カードというのは、契約者の家族が使えるカードですが、契約者が債務整理をすると、家族カードも使えなくなります。

逆に、たとえば夫が契約者であるクレジットカードの家族カードを妻が持っているような場合に、妻が家族カード以外のカードについて債務整理すると、家族カードはどうなるでしょうか。 この場合には、家族カードには影響はありません。

家族カードの場合、契約者の信用情報に事故があったときに影響が出るのであって、家族の信用情報はそもそも何ら審査されていないため、家族の信用情報に事故があっても、影響がないということになります。

まとめ

さて、いかがでしたでしょうか。

人生でそう何度も経験することのない債務整理手続きですから、不安に思われるのも当然です。

不安なことについては、いろいろと理由をつけて、行動を後回しにしたり止めてしまいがちです(私にも経験があります)が、このページには、その不安を解消していただくため、「債務整理ってどういうものか」についての情報をまとめてみました。

このページを読んでいただいた方の中で、「いままで債務整理に抱いていた不安が解消できた」「相談に行こうと思えた」という方がおられれば、大変嬉しく思います。

事務所に来られた方からは、よく「もっと早く相談に来ればよかった」と言っていただきます。

このページを読んでいただいたみなさまも、ぜひお早めに債務整理に強い専門家にご相談に行っていただければと思います。

![[相談予約受付中] 0120-974-316 受付時間9:00~20:00(土日・祝日除く)](common/img/hd_telnum.gif)